유압 동력 장치는 유압을 이용해 기계를 가동하는 설비 부품으로 제조, 건설, 농업용 기계 등 다양한 산업 분야의 기계 설비의 부품으로 활용된다. 유압 동력 장치는 회전 운동에 필요한 유압 모터와 직선 운동에 사용되는 유압 실린더 등으로 분류된다. 유압 동력 장치는 굴착기, 공작기계, 로봇 등 다양한 기계 설비의 동력 부품으로 이용되고 있다.

1. 유압 동력 장치 시장현황

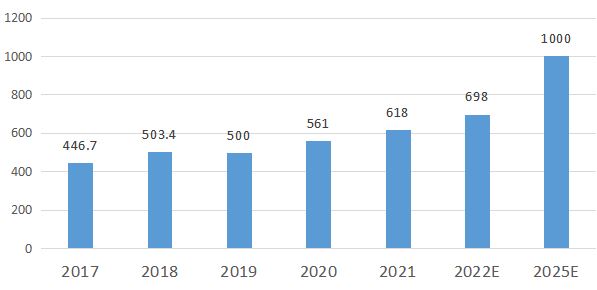

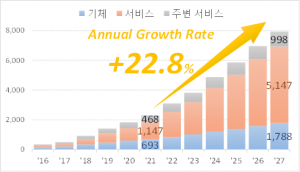

중국 유압 동력 장치의 시장규모는 2019년부터 매년 성장 중이며 2022년 이후에도 계속 성장할 전망이다. 공정 기계, 제조 기계 등 유압 동력 장치가 주로 활용되는 산업 분야에서의 수요가 2019년 이후 매년 늘어나면서 유압 동력 장치의 판매량은 2019년 450만 개에서 2021년 600만 개까지 증가했다.

첸잔산업연구원에 따르면 기계 설비의 녹색 개조 수요 증가, 로봇 및 공작기계 등 자동화 설비의 확대가 주요 성장 요인이다. 중국의 유압 동력 장치 시장규모는 2022년 들어 전년 대비 13% 증가한 698억 위안으로 성장하고 2025년에는 1,000억 위안까지 성장할 것으로 예측했다.

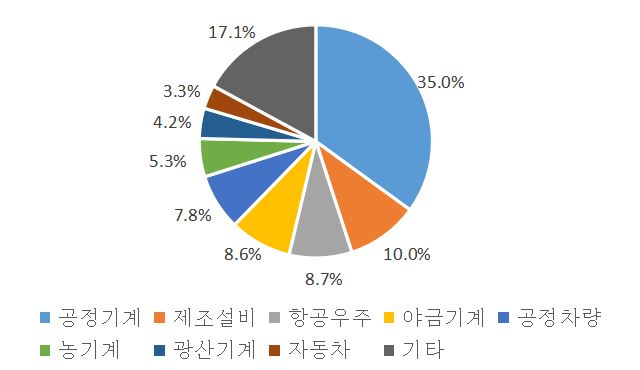

공정기계는 유압 동력 장치가 가장 많이 활용되는 산업 분야로 최근 수요가 높아지고 있다. 2021년 기준 굴착기, 크레인 등 기계 부품용 유압 동력 장치는 유압 동력 장치 시장의 35%를 차지했으며 시장 규모는 2019년 160억 위안에서 2021년 216억 위안으로 매년 16% 이상 증가했다.

첸잔산업연구원은 2021년 중국 정부의 기초 건설 분야의 투자가 2020년보다 780억 위안 증가하면서 유압 공정 기계의 판매가 계속 늘어날 것으로 예측했다. 유압 동력 장치의 시장 규모는 2025년까지 연간 15% 이상 증가할 것으로 전망했다.

<유압 동력 장치 주요 활용 분야 및 비중>

자료. 첸잔산업연구원

자동화 제조 설비 분야에서도 유압 동력 장치의 활용이 늘어나고 있다. 로봇, 공작기계 등의 기계 설비가 전동 모터 대신 유압 동력 장치를 사용하는 경우 부하를 천 톤에서 만 톤으로 확대하고 에너지 소모량을 최대 30% 줄일 수 있다. 유압 동력 장치는 천 톤 이상의 고부하 로봇 및 공작기계 등 제조업 설비의 부품으로 많이 사용되고 있으며 2021년 제조업 분야 유압 동력 장치의 시장규모는 전년 대비 15% 증가한 60억 위안으로 집계됐다.

첸잔산업연구원은 에너지 소모량과 소음이 적고 안전한 유압 동력 장치의 활용이 많아 질 것으로 예상했다. 2022년 자동화 제조용 설비 관련 유압 동력 장치의 시장규모는 전년 대비 25% 증가한 75억 위안에 이를 것으로 예측했다.

2. 경쟁 동향 및 주요 기업 현황

첨단 유압 동력 장치는 수입 의존도가 높으며 수입 제품의 시장 규모는 계속 확대될 전망이다. 중국 내 수입 유압 동력 장치가 차지하는 비중은 25%이 지만 첨단 유압 동력 장치가 차지하는 비중은 더 높다. 2021년 첨단 유압 동력 장치 시장에서 Rexroth(독일), Parker(미국), KYB(일본) 등 수입 브랜드가 차지하는 비중은 80%에 달한다. 첸잔산업연구원은 수입산 유압 동력 장치의 기술 우위가 지속되며 2022년 수입 유압 동력 장치의 시장 규모가 전년 대비 25억 위안 증가한 175억 위안으로 성장할 것으로 예측했다.

<유압 동력 장치 주요 활용 분야 및 비중>

자료. 첸잔산업연구원

중국산 제품이 유압 동력 장치 시장에서 차지하는 비중은 75%이지만 중저가 제품을 위주로 생산하고 있다. 중국산 유압 동력 장치는 설비를 수리하거나 부품을 중저가 제품으로 교체할 때 활용되며 일부 고성능 유압 동력 장치가 굴삭기, 공작기계 등의 설비 부품으로 활용된다. 중국 유압 동력 장치 제조사는 고성능 유압 실링 부품, 웨어링 등 첨단 부품을 자체적으로 생산하지 못하고 있으며 90% 이상의 첨단 부품을 해외 브랜드에 의존하고 있다.

3. 유통구조

중국의 유압 동력 장치 유통 방식은 직접 거래와 대리 판매 두 가지 방식이 있다. 공정 기계, 제조 설비 등을 제조하는 기업들이 주로 유압 동력 장치 제조사로부터 직접 구매한다. 중소기업 및 수리 업체들은 대리상을 통해 유압 동력 장치를 구매한다.

첸잔산업연구원에 따르면 유압 동력 장치의 주요 고객사는 굴착기, 크레인, 공작기계 등 유압 동력 장치를 활용해 설비를 생산하고 수리하는 업체다. 유압 동력 장치 유통 업체들은 주로 산둥성, 장쑤성, 광둥성에 분포해 있다.

해외 기업들의 중국 현지 제조 법인은 장쑤성, 산둥성에 다수 분포해 있으며 유통 법인은 대부분 상해에 위치한다. 기업 정보 플랫폼 치차차에 따르면 유압 산업의 대표 브랜드인 일본 KYB와 YUKEN은 장쑤성에 제조 법인을 설립해 제품을 생산하고 유통 중이다. 독일 Rexroth는 장쑤성과 산둥성에 제조 법인을 설립했으며 상해에 있는 유통 법인를 통해 제품을 판매하고 있다.

4. 중국의 유압 동력 장치 수입 동향

유압 동력 장치의 수입 시장 규모는 2021년부터 계속 성장하고 있다. 수입 유압 동력 장치의 시장 규모는 2020년에는 전년 대비 4.6% 하락했으나 2021년 들어 전년 대비 3.2% 증가하면서 수입액이 2019년 수준으로 회복하고 있다. 2018년부터 2020년까지 중국 유압 동력 장치의 수입은 줄어들었으나 2021년 이후 중국 정부가 에너지 절감 정책을 적극적으로 추진하면서 첨단 유압 동력 장치의 수입이 늘어나고 있다. 첸잔산업연구원은 2022년 들어 수입 총액이 최근 5년간 최대 금액인 13억 달러까지 증가할 것으로 예측했다.

2021년 기준 한국은 중국의 유압 동력 장치 4위 수입국이다. 2021년 중국의 유압 동력 장치 수입 상위 4개 국가는 일본, 독일, 미국, 한국이며 위 국가들의 수입 총액이 중국 전체 수입액의 58%를 차지한다. 중국은 일본과 독일로부터의 수입 비중이 높은 편이며 2020년과 2021년 일본과 독일로부터 수입액이 전체 수입액의 40% 이상을 차지한다. 2021년 중국의 한국으로부터의 유압 동력 장치 수입액은 1억 달러로 전년 대비 25% 증가했다.

5. 관세 및 수입 규제

한국산 유압 동력 장치를 중국으로 수출하는 경우 최혜국 세율 및 한-중 FTA 협정 세율 혜택을 모두 적용받을 수 있으며 한-중 FTA 협정이 가장 유리하다. 유압 모터와 기타 유압 동력 장치를 중국으로 수출할 때 기본세율은 35%이다. 한국 관세청에서 발급한 원산지 증명서를 취득하면 한-중 FTA 협정 세율에 따라 각각 6%, 7.2%의 관세율로 수출할 수 있다. 중국으로 유압 동력 장치를 수출하는 경우 현지에서 추가로 취득해야 하는 필수 인증이나 현지 정부로부터 적용받는 수입 규제는 없다.

6. 시사점

공정기계, 자동화 설비 등 다양한 산업 분야에서 활용되는 유압 동력 장치의 시장 규모는 계속 성장세를 이어나갈 것으로 전망된다. 중상산업연구원은 2022년 중국 공정 기계의 산업 규모는 2021년 대비 9.3% 성장한 9,400억 위안, 자동화 제조 산업은 6% 증가한 2,000억 위안으로 성장할 것으로 예측했다.

유압 동력 장치의 시장 규모도 연관 산업 분야의 성장에 따라 2022년부터 2025년까지 연 평균 13%의 성장률을 유지할 것으로 전망했다. 이에 발맞춰 유압 모터, 유압 실린더뿐만 아니라 유압 동력 장치와 연관된 설비와 부품을 생산하는 국내기업은 중국 시장에 주목할 필요가 있다.

유압 동력 장치를 취급하는 현지 관계자는 “최근에는 중국 정부의 에너지 절감 정책으로 정부 지원금이 늘어나면서 각종 산업 분야에서 유압 동력 장치의 활용이 많아지고 있다. 특히 유압 로봇, 첨단 공작기계 등 첨단 유압 동력 장치를 활용하는 산업 분야의 시장 규모는 계속 확대될 전망이다. 한국산 유압 동력 장치는 중국에서 다수 유통되고 있으며 다른 수입산 제품보다 납기가 빠르고 적절한 A/S도 제공할 수 있다면 중국 시장에서 경쟁력을 확보할 수 있을 것이다.”라고 설명했다.

![[전문가기고] 페트병 회수기 업체들의 저가 경쟁에 신음하는 페트병 재활용 산업](https://file.yeogie.com/img.news/202406/md/b1aZhEcAwq.png)

![[인터뷰] 엔알티센서스, 경량화 추세에 맞춘 초소형 엔코더 전문 개발](https://file.yeogie.com/img.news/202601/md/bh9sJWqBMp.png)

![[인터뷰] 대한오토텍(주), 디버링 자동화 시스템로 제조 환경의 기준 전환](https://file.yeogie.com/img.news/202602/md/Ih2iKxTDvQ.png)

![[Special Interview] 엑트엔지니어링(주) 최영수 대표](https://file.yeogie.com/img.news/202602/md/O4piQSmjct.jpg)