플라스틱 소재로 만들어진 모든 식탁용 식기 및 주방용품 포함하는 플라스틱 주방용품은 크게 ‘플라스틱으로 된 식탁용품, 주방용품 및 기타 가정용품, 위생용품 또는 화장용품(Tableware, Kitchenware, Other Household Articles and Hygienic or Toilet Articles, of Plastics)’에 속한다. 그 중에서 ‘식탁용품 및 주방용품(Tableware and Kitchenware)’이 포함되는 것으로 분류되며, 이 분류에는 플라스틱으로 만든 각종 용기, 그릇, 접시, 컵, 대접, 쟁반 등이 모두 속한다. 미국에 수입되는 나라의 제품들 중 특히 우리나라의 플라스틱 주방용품은 기능성과 내구성 그리고 가격경쟁력까지 입증을 받아 지속적으로 수입이 확대되고 있으며 FTA에 따른 관세 혜택도 일부 있는 만큼 시장의 영향력은 제고될 것으로 기대된다.

시장동향

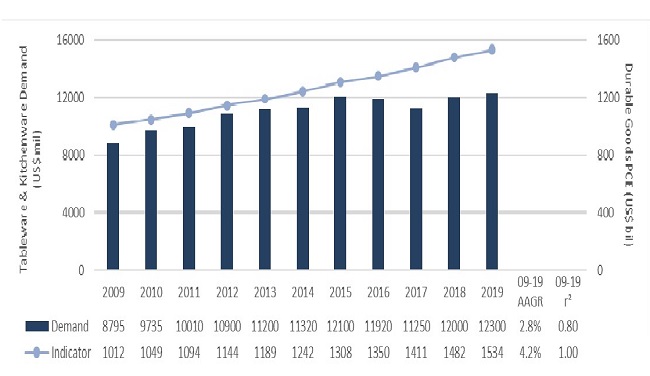

글로벌 산업시장 조사 및 통계 전문기관 Freedonia의 미국 식탁용품 및 주방용품 시장 보고서(Tableware & Kitchenware : United States)에 따르면, 플라스틱 식기 및 주방용품을 포함한 미국의 식탁 및 주방용품 수요는 2019년 기준 약 123억 달러 규모로 집계됐으며 해당 시장은 지난 2009년부터 10년간 연평균 약 2.8% 성장한 것으로 분석된다.

2009~2019년 미국의 식탁 및 주방용품 시장 수요 변화 추이(단위: US$ 백만)(사진. Freedonia)

한편, 2020년에는 코로나19 팬데믹으로 인해 식탁 및 주방용품의 주요 수요처인 가정과 요식·외식서비스업계로부터의 니즈가 급감함에 따라 그 수요가 약 111억 5,000만 달러 규모로 감소한 바 있다. 수요 급감의 구체적인 요인은 가정 단위에서는 팬데믹으로 인한 실업 및 소득 감소의 영향, 요식·외식서비스업계에서도 역시 팬데믹으로 인한 지역별 록다운 및 매장 운영 중단 등의 영향이 꼽힌다.

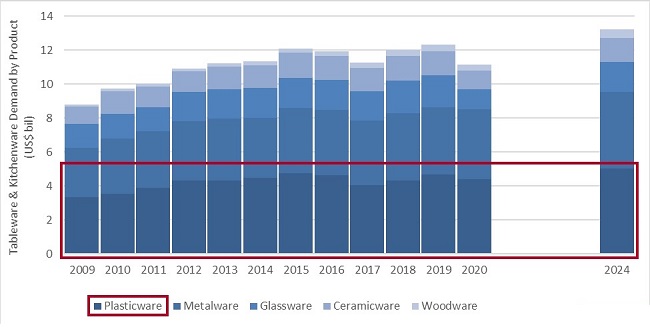

2009~2024년 미국의 식탁 및 주방용품 시장 품목별 수요 변화 추이 및 전망(단위 : US$ 십억)(사진. Freedonia)

Freedonia에서는 미국의 식탁 및 주방용품 시장을 품목별로 크게 플라스틱 제품, 금속 제품, 유리 제품, 도자기류, 목제 제품 등으로 분류하고 있다. 이 품목들 중 플라스틱 식탁 및 주방용품은 전체에서 2019년 기준 약 38%, 2020년 기준 약 40%로 가장 높은 비중을 차지하고 있으며, 2024년까지도 플라스틱 제품 비중이 가장 높은 추세가 이어질 것으로 예상된다. 2020년 약 44억 2,000만 달러 규모를 기록한 플라스틱 식탁 및 주방용품 분야의 수요는 향후 5년간 연평균 약 1.5% 성장해 2024년에는 약 50억 1,000만 달러 규모까지 성장할 것으로 전망된다.

플라스틱제 용기, 식기, 각종 주방용품 등을 모두 포함하는 해당 품목 분야는 잘 깨지지 않고 가벼우며 상대적으로 저렴한 플라스틱 제품의 장점 덕분에 전통적으로 많은 소비자 수요를 창출하고 있으며, 최근에는 음식물 쓰레기의 심각성에 대한 소비자 인식이 점차 높아지며 남은 음식을 보관하는 플라스틱 음식 밀폐·저장용기 등이 특히 인기를 얻는 것으로 보인다.

수입동향 및 대한 수입규모

2020년 미국의 플라스틱 주방용품 수입액은 전년 대비 약 1% 증가한 약 33억 797만 달러로 집계됐다. 독보적인 최대 수입국은 중국이며, 2020년 중국으로부터의 수입액은 약 25억 8,582만 달러 규모에 달했다. 중국 다음으로는 멕시코(약 1억 6,250만 달러), 대만(약 1억 4,874만 달러), 베트남(약 1억 581만 달러)이 비슷한 수입 규모로 뒤를 잇고 있다. 1위 수입국인 중국으로부터의 수입액이 전체 수입 시장의 대부분인 약 78%를 차지하며, 작년에는 특히 베트남으로부터의 수입액 급증(약 48%)이 눈에 띈다.

작년 미국의 한국산 플라스틱 주방용품 수입액은 약 1,541만 달러를 기록했다. 전체 수입시장에서의 비중은 약 0.5%로 상위권 수입국들의 비중에 비해서는 상대적으로 미미하지만, 최근 몇 년간 그 수입액이 지속적으로 증가하고 있으며 특히 2020년에는 전년 대비 63%라는 괄목할 만한 성장률을 기록해 향후에도 수입 규모의 성장이 기대된다.

경쟁동향

Freedonia의 분석에 따르면, 플라스틱 주방용품을 포함한 미국의 식탁 및 주방용품 시장은 수입 의존도가 상당히 높아 2019년 기준 수입의 비중이 전체 시장 수요의 약 70%를 차지했다. 이는 상대적으로 인건비가 낮은 지역에서 생산된 제품의 가격 경쟁력이 높기 때문인데, 이에 따라 인건비가 낮은 국가에서 제품 소싱이 가능한 다국적 기업들이 경쟁 구도에서 우위를 차지하는 것으로 보인다. 또한, 상위권 기업들을 비롯해 동일 종류의 품목을 시장에 공급하는 소규모 기업들도 상당히 많기에 해당 시장 내의 경쟁 수준은 상당히 치열하다. 또한, 프리미엄 제품일수록 가격이 아닌 ‘품질’을 기반으로 경쟁이 이루어지는 양상이다.

미국 플라스틱 주방용품 분야의 주요 경쟁 기업들로는 Newell Brands, Corelle Brands, Helen of Troy, Groupe SEB, Tupperware Brands 등이 꼽힌다. 특히 Newell Brands는 플라스틱 저장용기 브랜드 Rubbermaid와 Systema로 유명하며, Corelle Brands는 Snapware 브랜드를, Helen of Troy는 OXO 브랜드를 보유하고 있다. 대표적인 플라스틱 식기 브랜드 Rubbermaid에서는 작년 10월, 음식 냄새의 원인이 되는 세균 번식 방지에 도움을 주는 새로운 기능 ‘SilverShield’을 플라스틱 밀폐용기 ‘EasyFindLids’ 제품 라인에 추가로 선보이며 신선한 음식 보관을 원하는 소비자들의 관심을 끈 바 있다.

Rubbermaid에서 새롭게 선보인 SilverShield 기능을 갖춘 EasyFindLids 밀폐용기(사진. Rubbermaid 웹사이트)

유통구조

Freedonia 및 Euromonitor에 따르면, 플라스틱 주방용품을 포함한 가정 및 주방용품은 아직 대부분 오프라인 매장을 통해 판매되는 것으로 분석된다. 해당 품목의 약 76%가 매장 기반의 소매를 통해 유통된 것으로 집계됐으며 그중에서도 백화점이나 Walmart, Target과 같은 혼합형 소매점(Mixed Retailers)을 통해 가장 많이 유통됐다. 특히, 미국에서 가장 큰 대형 판매점인 Walmart는 미국 내 식탁 및 주방용품의 가장 큰 유통채널로 꼽힌다.

한편, 편리한 온라인 쇼핑을 선호하는 기존의 소비 트렌드와 함께 소비자들을 집에 머물게 했던 코로나19 팬데믹의 영향으로 인해 오프라인을 통한 유통 비중은 지속적으로 하락세를 보이며, 온라인 판매 비중은 지속적으로 상승하고 있다. 대표적인 이커머스 리테일러 Amazon을 비롯해 각 소매점들의 온라인 웹사이트나 각 브랜드의 온라인 웹사이트를 통해 제품을 구매하는 소비자들이 많이 늘어난 것으로 집계된다.

관세율 및 수입규제

U.S. International Trade Commission에 따르면 플라스틱 주방용품이 해당하는 제품은 4개의 하위분류에 따라 최소 3.4%부터 최대 6.5%의 일반 세율이 적용되지만, 한국산 제품의 경우에는 한미 FTA로 인한 관세 혜택에 따라 무관세가 적용된다. 한미 FTA 상의 원산지 결정 기준에 따라 한국산으로 인정받는 제품은 미국 세관 통관 시 원산지 증명서 등의 필요 서류를 갖춰야 함에 유의할 필요가 있으며, 원산지 증명서 및 납품업체로부터 받은 원자재 확인서 등의 관련 서류는 통관 후에도 통관일로부터 5년간 보관해야 한다. 미국 세관에서는 한미 FTA를 포함한 무역 협정에 따른 원산지의 사후 검증을 지속적으로 강화하는 추세이기에 각별한 주의가 요구된다.

미국으로 플라스틱 주방용품 수출 시, 미국 소비자 제품 안전 위원회(Consumer Product Safety Commission, 이하 CPSC)의 각종 수입규제 준수가 필요하다. CPSC는 2008년 8월에 개정된 소비자 제품 안전 개선법(Consumer Product Safety Improvement Act)에 따라 2008년 11월 12일 이후에 생산된 모든 수입 소비자 제품에 대해 안전성 테스트 증빙을 갖출 것과 통관 시 세관이 증빙을 요구할 경우 이를 의무적으로 제출할 것을 요구하고 있다. 이 외에도 구성 성분이나 유해물질 등에 대한 추가적인 소비자 안전성 인증을 위해 UL(Underwriters Laboratories Inc.) 및 ETL(Electrical Testing Labs)과 같은 국가 공인 테스팅 및 인증기관을 통해 안전성 테스트와 인증을 받을 수 있다. 한편, 캘리포니아주로 수출하는 제품의 경우 해당 제품에 ‘Proposition 65’에서 지정하는 유해 독성물질이 기준치 이상 함유돼 있거나 발생하는지 사전에 검토해 독성물질이 검출될 경우 OEHHA의 규정에 따라 경고문을 부착해야 한다. Proposition 65에 관한 상세 내용은 하단의 ‘관련 뉴스’에서 확인할 수 있다.

시사점

플라스틱 주방용품은 지난 한 해 동안은 팬데믹으로 인한 전반적인 경기 침체와 록다운 등으로 인해 전반적인 수요가 감소한 바 있다. 그러나 최근 팬데믹 극복에 대한 희망이 커지는 동시에 경제 정상화가 진행되고 있으며 집에서 직접 요리하는 ‘홈 쿠킹’ 트렌드 역시 지속되는 추세이므로 플라스틱 주방용품에 대한 전반적인 수요 역시 점차 회복세를 보일 전망이다. 특히, 타 주방용품 분야와 비교해 기능성이 훌륭하고 가격 경쟁력이 높은 제품의 특성으로 인해, 플라스틱 식탁 및 주방용품은 전체 시장 내의 경쟁 구도에서 지속적인 우위를 보일 것으로 예상된다.

특히 우리가 섭취하는 음식과 직접적으로 닿는 식기 및 주방용품의 안전성에 대한 소비자 인식이 점차 높아짐에 따라, 안전성을 강조한 새로운 소재의 플라스틱 제품들이 많이 선보이고 있어 눈길을 끈다. 최근 시장에 선보인 대부분의 플라스틱 주방용품들은 인체에 유해하다고 알려진 ‘BPA(Bisphenol A)’ 성분이 없다는 표시인 ‘BPA-Free’를 강조하고 있으며, 트라이탄(Tritan)과 같은 더욱 안전한 신소재 플라스틱 제품들도 점차 다양하게 출시되고 있다. 로스앤젤레스 인근의 생활용품 판매점 K사 직원과의 인터뷰에 따르면, 주방용 플라스틱 제품들은 많은 소비자가 지속적으로 찾고 있는 인기 제품 중 하나이며 특히 플라스틱 밀폐용기는 한인 소비자들을 중심으로 꾸준한 사랑을 받고 있는 것으로 보인다.

플라스틱 주방용품 관련 업계에서는 기능과 내구성은 물론이고, 새로운 기술과 디자인 및 안전성을 보장한 제품으로 미국 시장 공략을 모색해 볼 필요가 있겠다. 특히, 식기세척기와 전자레인지의 사용이 매우 흔한 미국 시장에서는 두 가전제품에서도 문제없이 사용할 수 있는 ‘Dishwasher Safe’ 및 ‘Microwave Safe’ 기능이 핵심적일 것으로 예상되며, 남은 음식이나 장기간 식자재 보관을 용이하게 하기 위해 냉동실에서도 사용할 수 있는 기능도 갖춘다면 도움이 될 수 있겠다. 한편, 플라스틱 주방용품이 해당하는 제품은 하위분류에 따라 무역 통상법 301조에 따른 미국의 대중 무역 제재 4차 A 리스트(2019년 5월 발효)와 4차 B 리스트(발효 보류 중)에 포함돼 있다.

![[인터뷰] 대한오토텍(주), 디버링 자동화 시스템로 제조 환경의 기준 전환](https://file.yeogie.com/img.news/202602/md/Ih2iKxTDvQ.png)

![[전문가 기고] 조선작업용 용접로봇의 현주소와 미래 - 페어이노](https://file.yeogie.com/img.news/202506/md/zlxTrfq6oy.jpg)

![[스페셜리포트] 시바우라기계, 스마트 기술력 총망라한 ‘솔루션페어 2025’ 성료](https://file.yeogie.com/img.news/202506/md/7lXkxWJPCh.jpg)

![[인터뷰] 엔알티센서스, 경량화 추세에 맞춘 초소형 엔코더 전문 개발](https://file.yeogie.com/img.news/202601/md/bh9sJWqBMp.png)

![[인터뷰] (주)수에코신소재, 에어로젤로 산업 단열 시장 판 바꾼다](https://file.yeogie.com/img.news/202601/md/5fSqR2PyTk.jpg)