한국전자통신연구원(ETRI)의 정의에 따르면 스마트 센서는 센싱 기능에 데이터처리, 의사결정, 통신기능 등이 결합돼 자동보정, 상황판단, 네트워킹 등이 가능한 차세대 지능화 센서로서, 오늘날 스마트 센서는 공조 시스템(HVAC), 모바일 기기, 웨어러블 기기, 자동차 등의 제품에서 모니터링, 측정 및 제어 목적으로 사용되고 있다. 스마트 센서는 HS 코드 9032.00(자동조절용 또는 자동제어용 기기)에 해당된다. 센서 제품은 센서의 용도, 형태, 기업의 수출입 통관 관련 행정업무 관례 등에 의해 다양한 HS코드로 분류되고 있기 때문에 수입통계는 6자리가 아닌 4자리 HS 코드를 활용해 집계한다.

시장동향

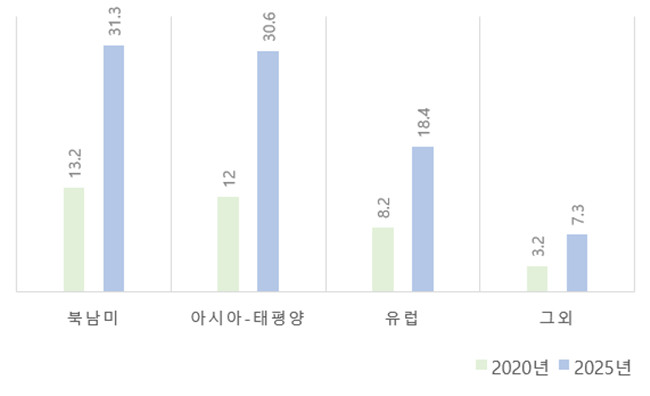

글로벌 시장조사 전문기관 Markets and Markets의 스마트 센서 시장보고서에 따르면, 전세계 스마트 센서 시장규모는 2020년 기준 366억 달러에 이르고, 향후 5년간 연평균 약 19% 성장해 2025년까지 약 876억 달러 규모에 이를 것으로 예상하고 있다. 이 중 미국을 포함한 북남미 시장은 전체 시장 점유율 기준으로 현재 가장 큰 시장으로, 가전제품, 자동차 및 의료 산업의 성장과 더불어 스마트 센서에 대한 수요가 크게 증가하면서 시장규모는 2020년 132억 달러에서 연평균 성장률 18.8%로 증가해 2025년에는 313억 달러에 이를 것으로 전망됐다.

글로벌 스마트 센서 지역별 시장규모 및 전망(단위 : US$ 십억)

자료원 : Markets and Markets

자료원 : Markets and Markets

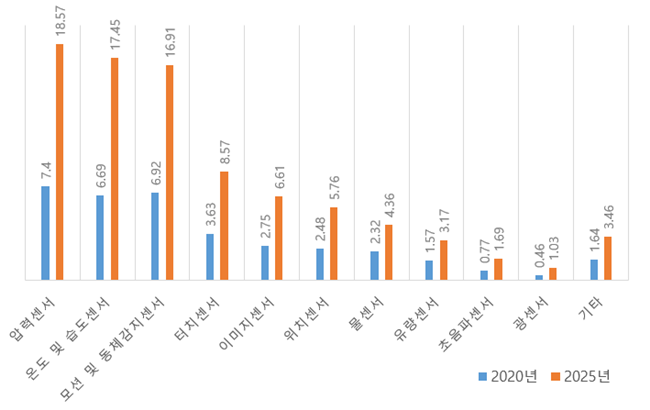

압력 센서, 온도 및 습도 센서가 여전히 시장의 대다수를 차지하고 있지만 미국에서는 스마트 디바이스 관련 센서 애플리케이션이 증가하면서 최근 스마트 디바이스에 주로 사용되는 모션 및 동체감지 센서, 터치 센서, 이미지 센서가 시장의 성장을 견인하고 있다. 또한 신뢰성이 높고 성능이 우수하며 저렴한 센서에 대한 수요가 증가함에 따라 소형화, 전력화, 대량 생산 등의 이점을 제공하는 마이크로 및 나노수준의 신기술도 지속적으로 개발되는 중이다. 특히 디지털 기술이 발전하면서 MEMS(Micro-Electro-Mechanical Systems)와 CMOS(Complementary Metal-Oxide-Semiconductor)같은 차세대 기술을 기반으로 한 센서가 개발된 덕분에 스마트 센서의 활용처는 더욱 다양해지고 있고, 이를 활용한 비즈니스 사례도 계속 발굴되고 있다.

글로벌 스마트 센서 부문별 시장규모 및 전망(단위 : US$ 십억)

자료원 : Markets and Markets

또한 미국에서는 자율주행기술과 사물인터넷(IoT)이 지속적으로 발전하고 있고, 스마트 센서를 지원하는 웨어러블 기기에 대한 소비자 수요도 높은 수준이며, 다양한 제조업 분야에서 스마트 센서 사용이 증가하는 등 시장 성장 및 기회 요인이 풍부한 상황이다.

수입동향

2020년 미국의 자동조절용 또는 자동제어용 기기 전체 수입액은 약 36억 4,000만 달러로, 전년대비 약 17.3% 감소했다. 최대 수입국은 2020년 수입액 약 10억200만 달러를 기록한 멕시코로, 멕시코산 자동조절용 또는 자동제어용 기기는 전체 수입 시장의 27.5% 비중을 차지한다. 멕시코 다음으로는 캐나다와 독일이 뒤를 잇고 있으며, 중국으로부터의 2020년 수입액은 약 2억9400만 달러 규모다. 수입국 1위인 멕시코로부터의 수입액은 전년대비 약 16.6% 감소했고, 그 외에도 캐나다, 독일, 일본, 영국, 프랑스로부터의 수입액이 전년대비 모두 감소했다. 반면에 말레이시아로부터의 수입액은 전년대비 약 217.4% 증가했다.

최근 3년간 미국 자동조절용 또는 자동제어용 기기 국가별 수입동향(단위 : US$ 백만, %)

자료원 : Global Trade Atlas

한편, 미국의 자동조절용 또는 자동제어용 기기 수입시장에서 한국은 2020년 약 1억800만 달러 규모의 제품을 미국으로 수출했다. 2020년 미국 자동조절용 또는 자동제어용 기기의 전체 수입액이 감소했음에도 불구하고 2019년 대비 약 11.3% 수입이 증가하며 호조를 보였고, 전체 수입시장 내의 점유율 역시 2018년부터 꾸준히 증가해 2020년에는 약 2.9%를 기록했다.

경쟁동향

2020년을 강타한 코로나19로 인해 미국에서는 디지털 전환에 대한 수요가 증가하고 있으며, 그에 맞춰 스마트폰 연결 환경과 5G 초고속 통신 환경을 기반으로 작동되는 고기능성 디바이스에 사용될 최신 스마트 센서가 속속 개발되고 있다. 현재 미국에서는 물체의 움직임이나 위치를 인식하는 기능을 갖는 모션 센서, 반도체 카메라 렌즈를 통해 들어온 빛이나 영상 정보를 디지털 신호로 변환해주는 CMOS 이미지 센서, 기기와의 주요 상호작용 수단인 터치 여부를 감지해주는 터치/지문 센서, 레이저를 이용해 사물까지의 거리/방향/속도/온도물질 분포 등을 감지하는 라이다 센서 등 다양한 종류의 최신 스마트 센서들을 시장에 선보이고 있다. 하지만 원가 인하 및 모듈화에 대한 요구에 맞춰 참여 업체 간 경쟁이 매우 심화되고 있으며 기술발전 속도가 빨라져 제품의 수명주기도 점점 단축되고 있는 추세인바 시장 진입은 쉽지 않은 상황이다.

미국의 스마트 센서 시장의 주요 참여자는 Infineon Technologies, Microchip Technology, Analog Devices, TE Connectivity, STMicroelectronics, Eaton Corporation, Honeywell, NXP Semiconductor, Emerson Electric, ABB, Siemens, Robert Bosch, TDK Invensense, General Electric, Legrand, Vishay Precision Group, Balluff, Airmar Technology Corporation, Memsic 및 Sensirion 등이 있다. 이 중 Analog Devices는 혼합 신호 및 디지털 신호처리(DSP) 집적 회로(IC) 포트폴리오의 설계, 제조 및 마케팅 분야에서 세계적인 선두기업 중 하나로, 주요 제품 범주에는 컨버터, 증폭기, 전력 관리 및 레퍼런스, 디지털 신호 처리 및 기타 아날로그 제품이 포함되고 제조된 센서는 자동차를 비롯한 다양한 산업 분야에서 사용되고 있다. 또한 Infineon Technologies는 컴퓨터 시스템, 통신 시스템, 소비재, 자동차 제품, 산업 자동화 및 제어 시스템, 칩 카드 애플리케이션을 포함한 다양한 마이크로 전자 애플리케이션에 사용되는 스마트 센서를 개발하고 있다.

주요 분야별로 살펴보면 먼저 미국의 모션 센서 시장은 TDK Invensense, Honeywell, STMicroelectronics 등이 주도하고 있다. Invensense는 미국 기업으로 모션 센서 업계의 리더로서 2006년에 디지털 스틸 카메라 시장을 위한 이중 축 MEMS 자이로스코프, 2009년에 스마트폰용 통합 3축 모션 처리 솔루션, 단일칩 통합 6축 모션트랙킹 장치 모두를 세계 최초로 개발한 이래로 시장을 선도하고 있다. Honeywell은 2019년 MEMS 공정기반 IoT용 고성능 9축 센서를 개발했으며, 최근 미국 국방연구소의 자금 지원을 받아 무인차량에 적용되는 차세대 관성센서(IMU)를 개발하고 있다. STMicroelectronics는 IoT, AR/VR 등 모든 애플리케이션을 포괄하는 광범위한 MEMS 모션 센서를 개발해 다양한 산업 분야와 소비자 애플리케이션에서 자사 제품을 납품하고 있다.

터치 센서 시장은 Synaptics가 주도하고 있다. Synaptics는 스마트폰, 태블릿, 웨어러블, 자동차 및 기타 장치와 사용자 간 상호작용을 향상시키고 최저 수준의 전력 소모량과 사이드 터치 등 고급 기능을 구비한 고성능 터치스크린 컨트롤러 제품을 출시했다. 또한 지문을 통해 암호화, 스푸핑 방지 기술 등을 구현한 보안 및 지문 인증 솔루션 제품군도 보유 중이다.

이미지 센서 시장은 ON Semiconductor, Microsoft, Qualcomm Technologies 등이 주도하고 있다. 자동차용 이미지 센서 시장의 대표주자인 ON Semiconductor는 차량 ADAS에서 핵심역할을 하는 CMOS 이미지 센서 제품(제품명: Eyesight)뿐만 아니라 AR/VR용 헤드셋에 활용 가능한 이미지 센서와 같은 다양한 제품을 개발하고 있다. Microsoft는 모바일 기기에 장착이 가능하며 글로벌 셔터 기술을 지원해 빠른 동작을 정확하게 인식할 수 있는 센싱칩을 개발했다. 또한 Qualcomm은 3D 이미지 센싱이 가능한 모바일용 3D 심도 감지 솔루션과 플랫폼을 시장에 선보이고 있다.

ON semiconductor의 CMOS 센서가 ADAS에서 작동하는 모습

자료원 : ON semiconductor

유통구조

스마트 센서는 전형적인 다품종 소량 생산 업종으로 다양한 산업분야에서 완제품의 부품으로 사용되기 때문에 완제품에 종속적인 특징을 갖는다. 따라서 스마트 센서는 수요기업의 요구에 따라 주문제작되는 경우가 일반적이며, 최근 경박단소, 원가 인하 및 모듈화에 대한 요구가 심화되고 있는바 기술개발 역량이 부족하거나 자본력이 부족한 중소업체는 대부분 메이저 부품업체에 인수합병되는 경우가 많다. 미국 시장 내에서 스마트 센서는 센서 제조기업과 수요기업 간 직접 공급계약 체결을 통해 유통되는 것이 일반적이다.

관세율 및 수입규제

US International Trade Commission에 따르면 스마트 센서를 포함하는 HS Code 9032 제품군에 대해서는 최저 0에서 최고 1.7%의 기본세율이 적용되나, 한국산 제품의 경우 한미 FTA 로 인한 관세 혜택에 따라 무관세가 적용되고 있다. 한미 FTA상의 원산지 결정 기준에 따라 한국산으로 인정받기 위해서는 미국 세관 통관 시 원산지 증명서 등의 필요서류를 갖출 필요가 있다. 그외 스마트 센서 제품을 미국으로 수출할 경우 특별한 수입규제 사항은 없다.

시사점

스마트 센서는 데이터 수집과 처리를 위한 핵심부품으로 근래의 디지털 전환 환경에서 중요한 산업으로 더욱 각광받고 있는 추세다. 미국은 지속적인 연구개발 투자를 통해 모바일·스마트 기기용 센서 분야 전반에 걸쳐 보유한 세계 최고 수준의 센서 기술을 바탕으로 세계 시장을 선도하고 있어 우리 기업이 단기간에 진입하기에는 어려움이 있다. 하지만 최근 코로나19로 인한 부품 수급 문제와 미·중 무역분쟁 확산에 의한 생산거점 다변화 등의 이슈로 센서 분야에서도 글로벌 밸류 체인이 자국 중심으로 재편되는 추세인 바, 이러한 변화를 기존의 진입장벽을 넘을 수 있는 기회로 삼을 수도 있다. 특히 미국에서는 자율주행시대를 준비하면서 완성차 기업들을 중심으로 자동차 내부에 다양한 센서를 기반으로 한 ADAS를 탑재하는 추세이고, 아직 자율주행자동차 시장이 초기 단계인만큼 적극적으로 센서 기술을 개발하는 동시에 자동차 부품 기업 및 IT/SW 기업과의 협업을 도모한다면 시장 진입의 기회도 그만큼 높아질 것으로 보인다.

이와 관련해 현재 실리콘밸리의 스타트업 A업체에서 자율주행차량에 사용되는 위치측위기술을 연구 중인 엔지니어 B씨는 KOTRA 실리콘밸리 무역관과의 인터뷰에서 "대부분의 한국 업체는 스마트 센서 자체를 생산할 수 있는 원천기술보다는 모듈형 조립생산에 특화돼 있기 때문에 센서 분야 기술경쟁력이 세계적 수준에 도달하려면 아직 갈길이 멀지만, 스마트폰과 자동차를 중심으로 성장세를 보이는 이미지 센서를 필두로 다른 센서 분야도 글로벌 밸류 체인 변화의 세계적 흐름을 타고 세계 시장에 진출하려는 노력이 필요하다"는 의견을 밝혔다.

한편, 국내에서는 ‘소재 부품 장비 2.0 전략’, ‘디지털 기반 산업 혁신 성장 전략’, ‘스마트 센서 R&D 투자전략’과 같이 스마트 센서 제조 기업에 대한 적극적인 지원방안을 마련하는 등, 제조산업 관련 정책을 연이어 발표하면서 정부 차원의 투자를 확대하고 있는바, 우수한 기술력을 바탕으로 시장 경쟁력을 보유한 우리 기업들이라면 충분히 미국 시장의 문을 두드려 볼 수 있겠다.

![[인터배터리 2024] (주)성신콤프레샤, 급수식 콤프레샤 공개](https://file.yeogie.com/img.news/202403/md/KkJsfjPPC9.jpg)

![[인터배터리 2024] (주)우리종합계측기, 업그레이드 버전 열화상카메라 홍보](https://file.yeogie.com/img.news/202403/md/yRF4tJzgBH.jpg)

![[인터배터리 2024] 수에코신소재, 배터리 셀·모듈·팩 단열용 시트인 ‘에어로젤 코팅 단열시트’ 출품](https://file.yeogie.com/img.news/202403/md/2Eig0oAR0k.jpg)

![[KOPLAS 2023 Review] 플라스틱의 지속 가능한 미래를 위한 키워드, ‘친환경’과 ‘탄소중립’②](https://file.yeogie.com/img.news/202303/md/g1RLHJrJp5.jpg)